[근로소득 연말정산 세액 계산 흐름 및 용어 설명 1]

1. 근로소득 연말정산 세액 계산 흐름은 어떻게 되는지?

○근로소득 연말정산 세액 계산 흐름은 아래와 같습니다.

① 연간 근로소득 : 근로를 제공하고 지급받는 모든 대가(일용근로소득 제외)

※ 과세제외:연간 근로소득(일반적으로 연봉)에 포함되지 않음

② 비 과 세 : 연간 근로소득에는 포함되나, 조세정책적인 목적에서 과세하지 않음으로 총급여액에는 포함되지 않음

※실비변상적 급여, 비과세 학자금, 국외근로소득, 출산수당,6세 이하 자녀 보육수당, 월 10만원이하식사대 등

③ 총급여액 : 신용카드 등 소득공제, 의료비, 연금계좌, 월세액 세액공제 적용 시 기준이 됨

④ 근로소득공제 : 총급여액의 일정액(2∼70%) 일괄 공제

⑤ 근로소득금액: 총급여액-근로소득공제

⑥ 인적공제 : 기본공제(본인, 배우자, 부양가족 공제),

추가공제(경로우대, 장애인, 부녀자, 한부모 공제)

⑦소득공제 :연금보험료, 건강・고용・장기요양보험료, 주택자금, 개인연금저축, 주택마련저축, 신용카드 소득공제 등

⑧ 과세표준 : 근로소득금액-인적공제-소득공제

⑨ 산출세액 : 과세표준×기본세율

⑩세액공제감면:근로소득세액,자녀세액,연금계좌세액, 보험료, 의료비,

교육비, 기부금 세액공제, 월세액공제, 중소기업취업자 감면 등

⑪ 결정세액 : 산출세액-세액공제감면

⑫ 기납부세액 : 매월 원천징수한 세액

⑬ 차감징수세액 : 음수(-)일 경우 환급

[간소화 서비스 이용 일정 2∼3]

2. 연말정산 간소화 서비스 이용 시기는?

○연말정산 간소화 서비스는 매년 1.15. 개통하며, 1.15.~1.18.까지 영수증 발급기관으로부터 추가・수정 자료를 다시 제출 받아 1.20.부터 최종 확정자료를 제공하고 있습니다.

《연말정산간소화 서비스 이용 일정》

|

구 분 |

내 용 |

일 정 |

|

자료 제출 |

연말정산 간소화 자료 제출 기한 |

’21.1. 7. 22시 |

|

(부득이한 경우) |

’21.1.13. 20시 |

|

|

수정·추가 자료 제출 |

’21.1.15.∼1.18. |

|

|

서비스 이용 |

연말정산 간소화 서비스 개통 |

’21.1.15. 부터 |

|

최종 확정자료 제공 |

’21.1.20. 부터 |

|

|

조회되지 않는 의료비 신고 |

’21.1.15.∼1.17. |

3. 「연말정산 간소화 서비스」와 「편리한 연말정산 서비스」의 이용시간은?

○「연말정산 간소화 서비스」는 매일 6:00 ∼ 24:00까지 이용 가능합니다.

○이용이 집중되는 시기(1.15.~1.25.)에는 전산 과부하를 방지하기 위해 「연말정산 간소화 서비스」와 「편리한 연말정산 서비스」는 30분간 이용 가능하며 이용시간이 경과되면 자동으로 접속이 종료됩니다.

-따라서, 접속종료 경고창(5분 전, 1분 전)이 뜨면 작업하던 내용을 저장하고 다시 접속하여 서비스를 이용하시기 바랍니다.

[간소화 서비스 이용 방법 4∼9]

4. 「연말정산 간소화 서비스」에서 제공하는 자료는 그대로 공제 받으면 되는지?

○「연말정산 간소화 서비스」에서 제공하는 자료는 학교, 병·의원, 카드회사 등 영수증 발급기관이 국세청에 제출한 자료를 그대로 보여주는 것이므로 공제대상이 아닌 자료가 포함되어 있을 수 있습니다.

- 따라서, 근로자 스스로가 소득‧세액공제 요건 충족여부를 판단하여 공제대상이 아닌 경우 공제대상으로 선택하지 않도록 주의해야 합니다.

예) 「안경구매내역」에서 보여주는 자료를 선택해서 의료비 자료로 등록하는 경우

① 시력보정용 안경구입비 ⇒ 공제대상 (선택○)

② 선글라스 구입비용 ⇒ 공제대상 아님 (선택×)

- 과다 소득·세액공제를 받은 경우 과소 납부한 세액과 더불어 신고·납부불성실가산세를 추가 부담하게 되는 점을 유의해야 합니다.

※ 공제 대상이 아닌 자료를 공제대상으로 선택한 경우

⇒ 소득·세액공제신고서를 작성할 때 동 금액을 공제금액에서 차감하여야 합니다.

☞ 연말정산 절차 : 간소화자료 제출 → 소득·세액공제신고서 작성 → 지급명세서 작성

5. 「연말정산 간소화 서비스」에서 조회되지 않은 자료를 공제받는 방법은?

○ 자료 제출이 법률로 의무화되어 있지 않은 공제항목*은 영수증 발급기관이 자발적으로 제출한 자료만 제공합니다.

*의료기기 구입‧임차비용, 교복구입비, 취학 전 아동 학원비, 기부금 등

○또한, 병・의원 등 자료 제출 의무기관임에도 인력 부족 및 시스템 미비로 자료를 제출하지 않는 경우가 있습니다.

○ 「연말정산 간소화 서비스」에서 조회되지 않는 공제 증명자료*는 해당 영수증 발급기관에서 직접 증명서류를 발급받아 회사에 제출해야 합니다.

예) 보청기 구입비용, 장애인 보장구 구입․임차 비용, 외국 교육기관에 지출한 교육비, 취학 전 아동 학원비, 기부금 등

6. 「연말정산 간소화 서비스」에서 조회되지 않는 의료비는 어떻게 공제 받을 수 있는지?

○’21.1.15.~1.17.까지 홈택스(PC, 모바일)에서 ‘조회되지 않는 의료비 신고센터’에 신고하시면 국세청이 의료기관 등에 누락된 자료를 제출하도록 안내하고, 의료기관이 1.18.까지 전산으로 자료를 제출하면 1.20. 이후 조회하실 수 있습니다.

* (인터넷) 연말정산간소화〉조회되지 않는 의료비 신고센터

(모바일) 연말정산〉연말정산간소화 의료비 신고센터

- 시력보정용 안경 또는 콘택트렌즈 및 보청기, 장애인보장구, 의료기기 등 구입비용은 법령에 의해 간소화 자료를 의무적으로 제출하여야 하는 비용에 해당하지 않아 조회되지 않는 의료비 신고 대상이 아니므로 해당 기관에서 영수증을 발급받으시기 바랍니다.

○ 1.20. 이후에도 「연말정산 간소화 서비스」에서 조회되지 않는 자료는 해당 의료기관에서 직접 영수증을 발급받아야 합니다.

※동네 의원, 장기요양기관 중 재가시설 등은 규모가 영세하여 의료비 신고센터에 신고하더라도 자료를 지연 제출하거나 제출하지 않을 수 있으니 「연말정산 간소화 서비스」에서 자료가 조회되지 않을 경우 해당 기관에서 따로 영수증을 발급받아 회사에 제출해야 합니다.

7. 간소화 서비스에서 소득・세액공제 증명서류를 별도로 챙기지 않아도 되는 경우는?

○총급여액에서 자동으로 공제되는 항목*만을 차감해도 결정세액이 없는 아래의 근로자는,

* 근로소득공제, 인적공제, 근로소득세액공제, 자녀세액공제, 표준세액공제

-별도의 공제 증명서류를 제출하지 않더라도 매월 납부한 세액을 전액 환급받을 수 있습니다.

《기본공제 대상 부양가족 수에 따라 결정세액이 없는 총급여액》

(단위: 만 원)

|

가족 수 → 구 분 ↓ |

독신 (본인) |

2인 가족 (본인, 배우자) |

3인 가족 (본인, 배우자, 자) |

4인 가족 (본인, 배우자, 자2) |

|

연간 총급여액 |

1,408 이하 |

1,623 이하 |

2,499 이하 |

3,083 이하 |

|

근로소득공제 |

713 |

768 |

900 |

987 |

|

인적공제 |

150 |

300 |

450 |

600 |

|

국민연금보험료 |

63 |

73 |

112 |

139 |

|

과세표준 |

481 |

481 |

1,037 |

1,357 |

|

산출세액 |

29 |

29 |

62 |

95 |

|

근로소득세액공제 |

16 |

16 |

34 |

52 |

|

자녀세액공제 |

- |

- |

15 |

30 |

|

표준세액공제 |

13 |

13 |

13 |

13 |

|

결정세액 |

0 |

0 |

0 |

0 |

○의료비는 총급여액의 3% 초과 지출한 경우에만 세액공제 가능하므로, (예) 총급여액 5천만 원인 근로자의 경우 의료비 지출액이 150만 원 (5천만 원×3%) 이하이면 의료비 영수증을 수집할 필요가 없습니다.

○신용카드 등은 총급여액의 25% 초과 사용한 경우 소득공제 가능하므로, (예) 총급여액 5천만 원인 근로자의 경우 신용카드 등 지출액이 1,250만 원(5천만 원×25%) 이하이면 영수증을 수집할 필요가 없습니다.

-다만, 기본공제대상자(나이 제한 없음, 형제자매 제외)의 신용카드 등 사용액도 근로자가 소득공제를 적용할 수 있으므로 이를 포함하여 최저사용액(총급여액의 25%) 초과 여부를 확인해야 합니다.

8. 근로제공기간 동안의 지출액에 대해서만 공제되는 항목은?

○아래 항목은 근로자가 근로를 제공한 기간에 지출한 비용만 공제됩니다.

|

공제구분 |

상세구분 |

공제항목 |

|

소득 공제 |

특별 |

보험료(건강보험, 고용보험, 노인장기요양보험료) |

|

주택자금(주택임차차입금 원리금 상환액, 장기주택저당차입금 이자상환액) |

||

|

기타 |

주택마련저축(주택청약종합저축, 청약저축, 근로자주택마련저축) |

|

|

신용카드 등 사용금액 |

||

|

우리사주조합 출연금 |

||

|

고용유지 중소기업 근로자 |

||

|

장기집합투자증권저축 |

||

|

세액 공제 |

특별 |

보험료, 의료비, 교육비 |

|

기타 |

월세액 |

9. 근로자 본인 명의 불입액에 대해서만 공제되는 항목은?

|

공제구분 |

상세구분 |

공제항목 |

|

소득 공제 |

특별 |

보험료(건강보험, 고용보험, 노인장기요양보험료) |

|

주택자금(주택임차차입금 원리금 상환액, 장기주택저당차입금 이자상환액) |

||

|

기타 |

연금보험료(국민연금, 공무원연금 등) |

|

|

개인연금저축 |

||

|

소기업·소상공인 공제부금 |

||

|

주택마련저축(주택청약종합저축, 청약저축, 근로자주택마련저축) |

||

|

중소기업 창업투자조합 출자 등 |

||

|

장기집합투자증권저축 |

||

|

세액 공제 |

특별 |

교육비 중 직업훈련비·대학원 교육비 |

|

기부금 중 정치자금·우리사주조합 기부금 |

||

|

기타 |

연금계좌 |

[신용카드 등 자료에 오류가 있는 경우 공제 방법 10∼13]

10. 신용카드 등 사용금액이 실제 결제한 금액과 다른 경우 공제방법은?

○카드회사로부터 「신용카드 등 사용금액확인서」를 재발급 받아 회사에 제출하거나,

○세법에 따라 거래 사실을 확인할 수 있는 증빙*을 회사에 제출하면 정당한 공제율을 적용하여 소득공제를 받을 수 있습니다.

(조세특례제한법 시행령 제121조의2 제8항 단서)

* 전통시장 사용분 신용카드 등 영수증, 대중교통 승차권, 도서·공연·박물관·미술관 지출 영수증 등 증명자료

○신용카드 등 소득공제 대상과 소득공제 제외 재화·용역을 함께 취급하는 업종의 경우

- 카드회사는 ①전체 사용금액, ②소득공제 대상금액, ③소득공제 제외 대상금액을 구분 표시하여 「신용카드 등 사용금액 확인서」를 발급하고 있습니다.

<신용카드 등 소득공제 제외 대상>

◊사업관련비용 지출액

◊비정상적인 사용행위에 해당하는 경우

◊자동차(중고차 제외) 구입비용

◊국민건강보험료, 고용보험료, 연금보험료, 보장성 보험료 지불액

◊학교 및 보육시설에 납부한 수업료, 보육비 등

◊국세・지방세, 전기료・수도료・가스료・전화료(정보사용료・인터넷이용료 등 포함)・아파트관리비・텔레비전시청료(종합유선방송 이용료 포함) 및 도로통행료

◊상품권 등 유가증권 구입비용

◊리스료(자동차대여사업의 자동차대여료 포함)

◊취득세 또는 등록면허세가 부과되는 재산의 구입비용

◊금융·보험용역과 관련된 지급액, 수수료, 보증료 등

◊기부금

◊조세특례제한법에 따라 세액공제를 적용받는 월세액

◊국가・지방자치단체, 지방자치단체조합에 지급하는 사용료・수수료

◊보세판매장, 지정면세점, 선박 및 항공기에서 판매하는 면세물품의 구입비용

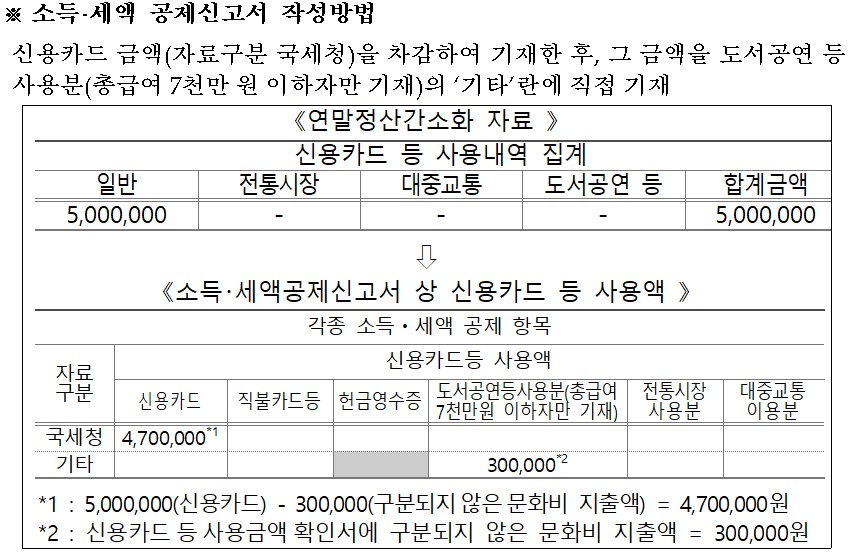

11. 도서・공연비・박물관・미술관사용분이 일반 신용카드 사용액으로 조회되는 경우 공제방법은?

○카드회사로부터 「신용카드 등 사용금액확인서」를 재발급 받아 회사에 제출하거나,

○세법에 따라 거래 사실을 확인할 수 있는 증빙*을 회사에 제출하면 * 도서·공연·박물관·미술관 지출 영수증 등 증명자료

○도서・공연비 등 사용분으로 소득공제를 받을 수 있습니다.

※총급여액 7천만 원 초과자의 도서·공연비 등 사용분은 일반사용분 공제율(신용카드 15%, 직불・선불・현금영수증 30%)과 동일하게 적용되므로 별도의 증명자료를 제출할 필요가 없으며,

※ 일반사용분 공제한도* 초과금액이 없는 경우 ’20년 4월부터 7월까지의 사용액은 도서·공연·박물관·미술관 사용분과 일반사용분의 구분 없이 모두 80%의 공제율을 적용하므로 별도의 증명자료를 제출할 필요가 없습니다.

* 총급여 기준별 330만 원, 280만 원, 230만 원

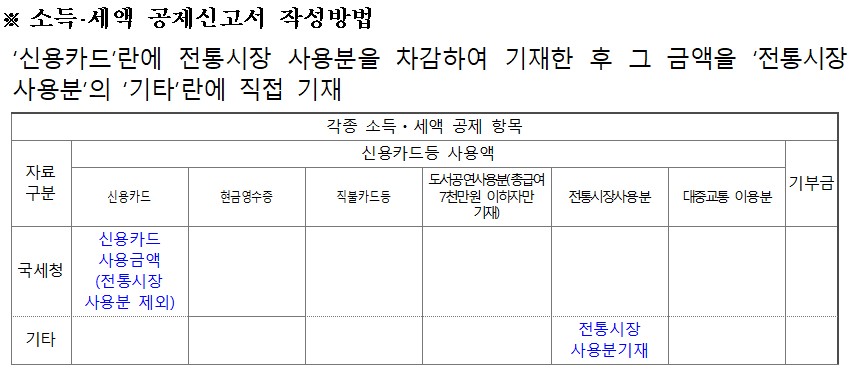

12. 전통시장 사용금액이 일반 신용카드 사용액으로 조회되는 경우 공제방법은?

○영수증 등 전통시장 사용분임을 증명할 수 있는 자료를 소득·세액 공제신고서에 첨부하여 회사에 제출하면

○전통시장 사용금액으로 소득공제 받을 수 있습니다.

※ 일반사용분 공제한도* 초과금액이 없는 경우 ’20년 4월부터 7월까지의 사용액은 전통시장 사용분과 일반사용분의 구분 없이 모두 80%의 공제율을 적용하므로 별도의 증명자료를 제출할 필요가 없습니다.

* 총급여 기준별 330만 원, 280만 원, 230만 원

13. 대중교통 이용금액이 일반 신용카드 사용액으로 조회되는 경우 공제방법은?

○승차권 등 대중교통 이용분임을 증명할 수 있는 자료를 소득·세액공제 신고서에 첨부하여 회사에 제출하면

○대중교통 사용금액으로 소득공제 받을 수 있습니다.

※ 일반사용분 공제한도* 초과금액이 없는 경우 ’20년 4월부터 7월까지의 사용액은 대중교통 이용분과 일반사용분의 구분 없이 모두 80%의 공제율을 적용하므로 별도의 증명자료를 제출할 필요가 없습니다.

* 총급여 기준별 330만 원, 280만 원, 230만 원

국세청-2020연말정산 개정세법 및 간소화자료제공확대[21년1월제공]

2020년 연말정산 개정세법 내용 용어해설 ◊과세제외:연간 근로소득(일반적으로 연봉)에 포함되지 않음 ◊비과세:연간 근로소득에는 포함되나, 조세정책적인 목적에서 과세하지 않음으로 총급

123tax.tistory.com

국세청-2020연말정산미리보기 관련 자주 묻는 질문[FAQ]

1. 연말정산 미리보기 서비스를 어디에서 이용할 수 있나요? ○국세청 홈택스에서 공인인증서로 접속하면 이용할 수 있습니다. 홈택스 회원=회원 접속(인증서) → 조회/발급 > 편리한 연말정산 >

123tax.tistory.com

국세청-2020년연말정산 신용카드 소득공제율 계산사례

사례1-총급여액 4천만원 근로자의 신용카드 사용금액이 1,200만원(매월 100만원, 전액 일반 사용분으로 가정)인 경우 ’19년과 ’20년 소득공제금액은? ◊최저 사용금액 = 4,000만원×25%=1,000만원 ◊연

123tax.tistory.com

국세청-연말정산시 체크 포인트[월급에 따라 달라지는 항목,본인만 공제 되는 항목, 기간계산 항

총급여액에 따라 달라지는 공제항목 근로자의 총급여액 크기에 따라 공제 여부가 달라지거나, 공제 금액이 달라지는 경우는 아래와 같습니다. 총급여액 근로소득공제 공제액(2,000만원 한도) 500

123tax.tistory.com

국세청-2020년연말정산 주요 문답자료

[연말정산 방법 1∼2] 1. 올 해 회사를 옮긴 경우나 여러 회사에서 급여를 받는 경우 연말정산을 어떻게 하는지? ○12월 말 근무지에서 전 근무지 근로소득을 합산하여 연말정산을 하여야 합니다.

123tax.tistory.com

국세청-홈택스「연말정산 간소화 서비스」 1/15(금) 개통-최종1/18이후제출요망

회사의 전산 및 업무환경 등을 고려하여 연말정산 방법을 합리적으로 선택 구분 이용 대상자 유형 1 (근로자) 간소화 서비스에서 공제 증명자료를 출력하여 회사에 제출 (회 사) 공제신고서와 지

123tax.tistory.com

'세무,경영,관리 등' 카테고리의 다른 글

| 과세대상 별 취득세율 총정리 (0) | 2021.01.17 |

|---|---|

| 자동차세 관련 질의 (0) | 2021.01.16 |

| 생활법률정보-미성년자의 주식회사 설립 (0) | 2021.01.15 |

| 국세청-홈택스「연말정산 간소화 서비스」 1/15(금) 개통-최종1/18이후제출요망 (0) | 2021.01.14 |

| 「행정안전부 코로나19 예방접종 지원단」1월 12일 발족 (0) | 2021.01.14 |